Iedereen die de WEF en de aanstaande Great Reset volgt zal op het puntje van zijn stoel zitten om te zien wanneer de volgende krach komt, net als de laatste van 2008. Ook Anthony Migchels, monetair hervormer en initiator van de Florijn, zit er bovenop en ontdekte een verschijnsel dat zich ook voor de Krach van 2008 heeft voorgedaan.

Alarmbellen

Voor Anthony gaan alle alarmbellen af. Hij meldt op Twitter het volgende.

Dus vorige week vindt de Bank of International Settlements, de top van het Bankierskartel, een ‘blinde vlek’.

Namelijk $80 biljoen (!!! 12 nullen) aan currency swaps die niet in de boeken van de ‘financiële instituten’ staan.

— Anthony Migchels (@AnthonyMigchels) December 12, 2022

Verder twittert hij…”En het ziet er nu dus naar uit dat de BIS de oorzaak van de volgende schok hebben geïdentificeerd. Dit doen ze altijd: vlak voor het gebeurt er even op wijzen. Er is toch niemand die ze vraagt: “Maar dit zouden jullie toch moeten reguleren/controleren”

Ik volg Migchels, omdat hij onorthodox financiële ontwikkelingen bekijkt en analyseert en dat heeft mijn voorkeur boven commentaar dat bedoeld is om beleggers te stimuleren hun geld uit te geven.

Meteen stuur ik hem wat vragen, want het zal toch niet waar zijn, dat we binnen enkele maanden alweer in een herhaling van 2008 terechtkomen.

Ik vraag hem:

Met andere woorden het gat dat de BIS in de boeken van de financiële instellingen heeft gevonden, bedraagt 80.000 miljard dollar. Wat betekent dit? Wil dat zeggen dat er in totaal een schuld uitstaat van 80.000 miljard die ongedekt is? Zo ja, op welk moment levert dit problemen op of anders gevraagd, als dit gat niet gedicht wordt, vallen dan financiële instellingen om? Is dat de schok die gaat komen? Hoe kan dit een blinde vlek zijn? De BIS houdt hier toch toezicht op?

Anthony reageert hier heel rustig en beheerst op:

“Het gaat dus om contracten tussen allerlei financiële instellingen die niet op hun balans staan. Zolang iedereen blijft betalen, gaat dat goed, maar als er iemand niet kan betalen, dan heeft dat allerlei gevolgen voor de andere spelers. Gevolgen die NIET op de balans staan, en waarvan niemand dus weet hoe groot die zijn, en bij wie die liggen.

Het is vanaf het begin van de hele derivatenhandel (die puur fraudeleus is) een gegeven dat ze niet worden geregistreerd, maar Centrale Banken (en de BIS) hebben dit gewoon

toegestaan. Dit was een open samenzwering door Amerikaanse Grootbanken en de Treasury, met Rubin en Summers en de CEO’s van de Top 5 op Wall Street, je kan hier

alles over nalezen: Greg Palast.com

Hij twittert verder.

“Niemand stelt de BIS namelijk vragen. De Media niet, regeringen niet. Dat krijg je als je de baas bent, dan hoef je niet over lastige vragen in te zitten.

Hetzelfde geldt voor de Centrale Banken, natuurlijk. Bijvoorbeeld: niemand vraagt DNB waarom ze de pensioenfondsen ontmoedigen/verbieden goud aan te houden, terwijl ze zelf al jaren bezig zijn met hun collega’s om Europees goud te verdelen in voorbereiding op de Goud Standaard. Niemand vraagt aan DNB of de Fed hoe het mogelijk is dat de Banken talloze biljoenen aan off balance sheet derivaten aanhouden, die ieder moment nat kunnen gaan.

Dus nu is de enige vraag: wie gaat er wanneer als eerste nat? Credit Suisse is natuurlijk de eerst aangewezen kandidaat.”

Volgende Krach

Ik kruip weer achter mij toetsenbord en vraag hem het volgende.

Klopt het dat jij verwacht dat Credit Suisse failliet gaat? Zo ja, waardoor? En zal hun faillissement dan volgens jou de aanleiding zijn voor de volgende Krach? Of zie jij dat anders?

Anthony:

“Credit Suisse (CS) heeft dit najaar met een bankrun te maken gehad, waarbij depositohouders $88 miljard hebben teruggetrokken. Bovendien hebben ze miljardenverliezen op hun eigen operatie gerapporteerd. Dat gaat dus direct ten laste van hun eigen vermogen. Die verliezen kunnen heel goed door lekkende derivaten zijn veroorzaakt, nobody knows. Ze zullen nieuw kapitaal moeten ophalen, maar hun aandeel is gezakt tot onder $3 (in 2007 stond die nog op $75).”

“Onlangs werd gerapporteerd dat CS voor $17 BILJOEN (17.000 miljard) aan derivaten heeft. Daar hoeft dus maar een piepklein deel van nat te gaan, en hun hele balans gaat in rook op. Maar als zij gaan, gaan de tegenpartijen van die $17 biljoen mee.

Dus ja, een faillissement ligt enerzijds voor de hand, maar aan de andere kant zijn de belangen zodanig, dat doorgaande bailouts ook mogelijk zijn.”

BIS stelt regels

Zijn volgende Tweet roept bij mij nog meer vragen op.

“Het feit dat de Fed en de Zwitserse CB (Centrale Bank) onlangs voor 11 miljard currency swaps deden, terwijl FX Swaps nu volgens de BIS het grote probleem zijn, geeft nogal te denken, zeg maar.”

Waarop ik hem vraag of hij kan uitleggen wat de FED en de Zwitserse centrale bank feitelijk hebben gedaan? FX swaps zijn valuta swaps, dus centrale banken doen nu net dat wat de BIS niet wil. Ik dacht

dat de BIS deze banken aanstuurt, klopt dat, Anthony?”

“Er is doorgaande dollarschaarste in het hele systeem (buiten Amerika), en de Zwitserse CB heeft dollars aangekocht bij de Fed. En dat was met 99% zekerheid om Credit Suisse te bailouten. En dat kan heel goed geweest zijn omdat er FX (Forex, currency swaps) Swaps nat waren gegaan, dat is dus die categorie derivaten waar de BIS het over had. In dat scenario had Credit Suisse dollars tegoed, en kreeg die niet, en moest dus hun handje ophouden bij de Zwitserse Centrale Bank.

Dit is speculatie, maar zoiets moet het geweest zijn. Je kan niet zeggen dat de BIS die banken direct controleert, maar de BIS stelt wel (zonder enige democratische controle) wel de regels vast waar Banken zich aan moeten houden.”

Absurde tuig

“Laat er geen misverstand over bestaan: wat wij ‘het financiële systeem’ noemen is corruptie op een schaal die gewoon niet meer te bevatten is. En dit absurde tuig heeft niet alleen het hele Westen in

een monumentale schuldenbubbel gevangen, ze gaan ‘m ook nog laten imploderen.”

Daar schrik ik toch wel van en vraag hem:

Op welke manier hebben ze het Westen in een schuldenbubbel kunnen vangen? kan je een schuldenbubbel laten imploderen door middel van derivaten? Zo ja, hoe?

Geduldig geeft hij mij antwoord.

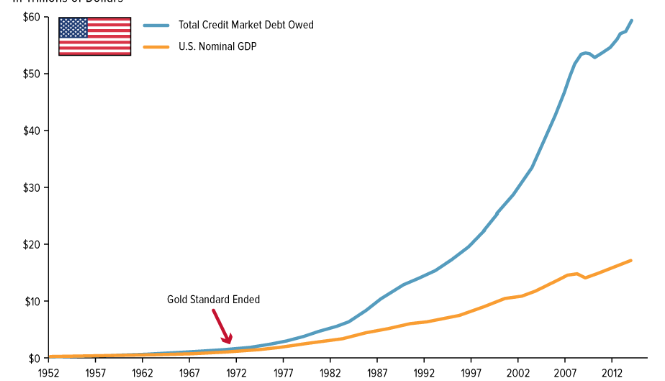

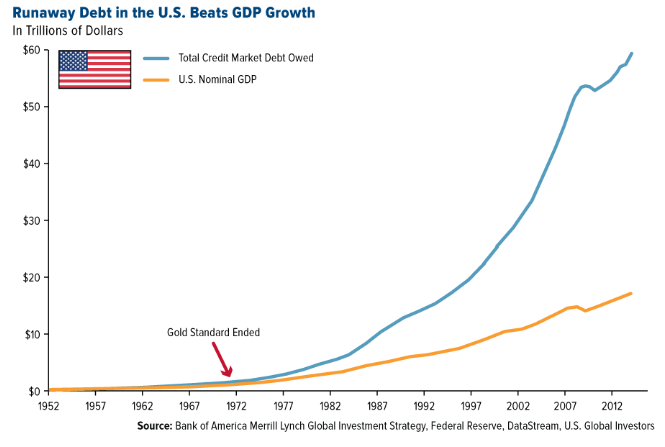

“Sinds 1971, het sluiten van de Gold Window door Nixon, en de implementatie van het ‘fiat systeem’, moet geld met 8% groeien per jaar in het Westen. Anders ontstaat er deflatie en economische krimp.

En ons geld is schuld, dus de schuld groeit met 8% per jaar. Terwijl de economie met 3% per jaar groeit. Dat ziet er zo uit:

Het is volkomen vanzelfsprekend en evident dat dit compleet onverantwoord en onhoudbaar is, en alleen maar rampzalig kan aflopen. Dat is waar we nu staan.

En ja, zeker kunnen derivaten dit lek schieten. Veel derivaten gaan over ‘verzekering’ van schulden: Credit Default Swaps en Collaterized Debt Obligations. Als die nat gaan, kan niemand meer betalen, heel simpel.”

Oplossing

In zijn volgende tweet komt Migchels met een oplossing voor de situatie.

Hij kwettert op Twitter:

“Alle schuld moet worden kwijtgescholden, alle derivaten moeten ongeldig worden verklaard, en er moet NU monetaire hervorming komen die gericht is op het verschaffen van rentevrij krediet voor reële productie en consumptie. Maar iedereen is druk met alles, behalve dat wat telt, en zij die nog enigszins bij zinnen zijn hebben geen andere keus dan zich voor te blijven bereiden op de aanstaande ineenstorting.”

Na zoveel openheid over mogelijk aanstaande ellende wil ik van hem weten hoe ik mij hierop het beste kan voorbereiden.

Hij antwoordt me:

“Naast preppen is het gaan betalen met lokale/rentevrije munten cruciaal om nog enige liquiditeit in lokale economieën te houden. Als de schuld eenmaal begint te imploderen, omdat de een niet kan

betalen, en daardoor de volgende ook niet, ontstaat een gruwelijke deflatie, met schreeuwend geldtekort in de economie, met massale economische destructie tot gevolg.

Ik verwacht het hoogtepunt van die depressie tussen ’25 en ’28. Maar hij is al begonnen.

Florijn, maar ook alle andere lokale/rentevrije munten zijn dan de enige die nieuwe liquiditeit in de reële economie kunnen brengen. Ook al zal dat op geen stukken na genoeg zijn, het zal wel helpen.

Mensen die spaargeld hebben, raad ik aan wat zilver te kopen.”

Website: Betalen met Florijn.nl

Twitter: twitter.com/AnthonyMigchels

Meer over derivaten realcurrencies.wordpress.com/2014/06/15/derivatives-or-how-the-money-power-created-the-greatest-depression/

Rob Vellekoop, 13 december 2022

Degenen die ons financiële stelsel kapot hebben gegraaid waarbij de politiek steeds een oogje heeft toegeknepen zijn de zelfden die nu tegen ons zeggen “jullie zitten in een totaal verkeerd financieel systeem en we gaan een ander voor jullie bedenken.” Sinds 1971 zijn alle financiële markten steeds verder uit het roer gelopen en bij de naderende crash zal nog een ander schandaal aan het licht komen: diegenen die ETF’s bezitten (dat is goud op papier) zullen er achter komen dat ze die ETF’s niet kunnen vergulden omdat er zo’n 140 keer zoveel aan papier-goud is verkocht dan er in de wereld aan fysiek goud aanwezig is. Daarom dient men edelmetaal het liefst anoniem maar altijd in fysieke vorm te bezitten. Als je de goudkoersen bekijkt dan gelden de in- en verkoopprijzen voor dat moment maar in werkelijkheid is de goudprijs volslagen onbekend. Niemand weet wat de prijs van goud is maar deze ligt waarschijnlijk aanmerkelijk hoger dan de gepresenteerde koersen omdat de prijs actief omlaag gemanipuleerd wordt. Men wil zo voorkomen dat de ETF’s verguld worden om het bedrog zo lang mogelijk in het duister te houden. Nogmaals: je kunt met fysiek goud niet speculeren. Maar je kunt niet door inflatie of onteigening bestolen worden van je spaargeld. Bekijk je de koersen over de afgelopen tien jaar dan zal je misschien denken dat het goud elk jaar meer waard is geworden. Maar dat klopt niet: het is het geld dat er onder wegvalt omdat dat steeds minder waard is geworden. Fysiek goud is ook niet volatiel. Sterker nog: het is de enige kaarsrechte lijn door onze economie. Een T-Ford had men in 1910 voor drie ons goud en als je nu een goedkope auto koopt kost die ook drie ons goud. Hoe dan ook: fysiek goud is voor mannen, papier-goud is voor mietjes.

Zilver is om twee redenen minder aantrekkelijk dan goud. Vaak zit er BTW op (die krijg je bij verkoop dus niet meer terug) en het heeft een onaantrekkelijk groot verschil tussen de aan- en verkoopprijs.